無謂的保費支出,確實真的讓人無法接受,所以在選擇終身保險跟定期保險常常會讓人搖擺不定。

要買終身好還是定期好?終身保費貴?定期保費便宜?

保險費好貴、真不想繳保險費、為什麼要買保險......。

保險費是一種支出,只要是支出就會讓人不想接受,尤其是無形商品,更是看不到、摸不到,產生幹嘛白白花錢的想法。

既然不想白白花錢,那一定要了解,定期與終身怎麼選擇,並用差額理財策略(BTID)來實現節省保費的效果!

保險就是一種無形的商品,購買的目的在於讓自己安心,未來生活有保險保障。有一天資產達到一定要求後,你會擁有選擇權!

目錄

二、定期壽險 vs 終身壽險

三、定期實支實付 vs 終身醫療

四、定期一次給付型癌症 vs 終身一次給付型癌症

五、定期失能 vs 終身失能險

一樣由小明跟小華的例子來看失能險,因為小明決定用差額理財方式處理失能險,假設另行選擇的投資工具,每年有 4% 的報酬率,那小明20年內(0~20 歲)會有失能一次金 100 萬 + 失能扶助月給付 2 萬,20 歲過後有存款 23 萬。

一樣由小明跟小華的例子來看失能險,因為小明決定用差額理財方式處理失能險,假設另行選擇的投資工具,每年有 4% 的報酬率,那小明20年內(0~20 歲)會有失能一次金 100 萬 + 失能扶助月給付 2 萬,20 歲過後有存款 23 萬。

六、定期意外險 vs 還本意外險

還本意外險,每年需繳保費 39,000 元,繳滿20年可領回總繳保費的 1.03 倍滿期金,等於803,400元;一般意外險,年繳保費 1554 元,保費差額為 37,446 元(39,000-1554)。

還本型意外險通常是終身,或繳費20年期的定期保險,在繳費期間解約,只能拿回解約金而已。解約金都會低於所繳保費,若是中途沒有能力繼續繳費,又已經繳費 10 年,解約金會低於 390,000 元,想要解約金等於所繳保費大約都要持續繳費 15 年以上,得不償失!

七、BTID有缺點!!!

八、結論

延伸閱讀

成人保單建議規劃

兒童保單建議規劃

實支實付選購該注意什麼?

保險怎麼買??-簡介人身保險有哪些

買保險誠實告知很重要-不誠實保險公司可以不理賠!

保單健檢為什麼要那麼多資料?

一、什麼是差額理財?

差額理財(BTID):將風險透過定期險,把風險轉嫁出去,再將原本想要購買終身險的保費與定期險保費的差額,透過自行選擇的投資工具,進行投資運用的策略。

這個策略在獲得保障的同時,也可能使我們的資產增加速度更快,當資產達到一定規模後,就可以降低保險需求,甚至不需要保險。

實行的方法

- 步驟一:先購買足夠的定期保險

- 步驟二:將差額進行投資,以增加資產累積速度

二、定期壽險 vs 終身壽險

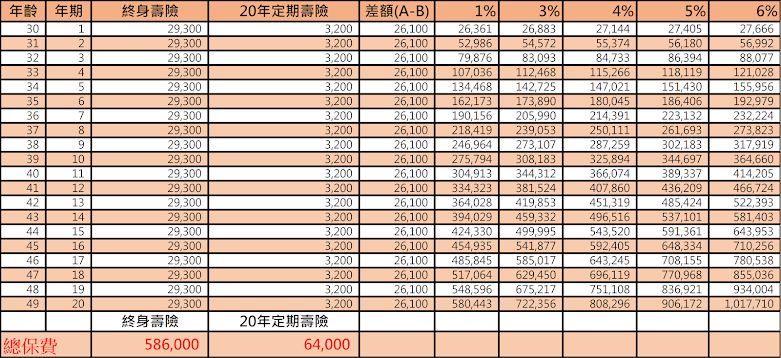

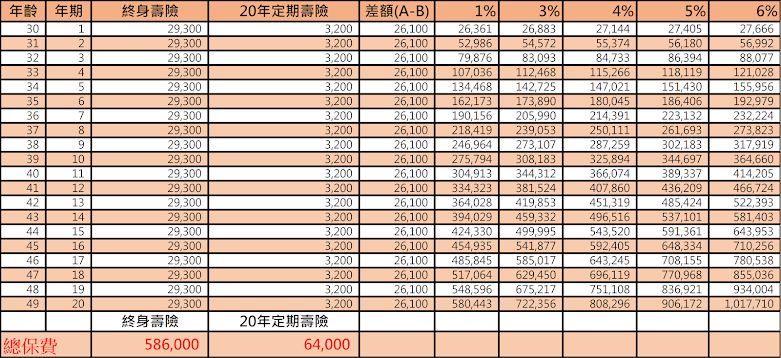

小明與小華,兩人皆為 30 歲,需求壽險 100 萬。

小明選擇定期,保額100 萬 20 年期定期壽險,年繳保費 3,200 元。

小華選擇終身,保額100 萬 20 年期終身壽險,年繳保費 29,300 元。

經過 20 年後

小華總繳了 586,000 元,此後不用再繳保費終身擁有 100 萬保障。

小明總繳了 64,000 元,但因為契約到期,所以從此沒有壽險保障。

這樣看來小華的選擇好像比較明智,事實上是如此嗎?

下圖為:30 歲男性,保額 100 萬

任何關於財務的問題都有利率的問題。利用差額理財策略,再來看結果!

由小明跟小華的例子來看,因為小明決定用差額理財方式處理壽險風險,假設另行選擇的投資工具,每年有 4% 的報酬率,那小明20年內(30~50 歲)有 100 萬的壽險保障,50 歲過後有存款 80 萬。

你覺得哪個好呢?是現金?還是保險契約?

小明 20 年過後,有存款 80 萬,如果還需要壽險保障,身體健康可以再買一張定期壽險即可。

三、定期實支實付 vs 終身醫療

小明與小華,兩人皆為 0 歲,需求住院一天 1,000。

小明選擇定期,保額住院一天 1,000 ,定期實支實付,年繳保費為自然費率(會隨著年齡增加保費)。

小華選擇終身,保額住院一天 1,000 ,20 年期終身醫療,年繳 11,100 元。

經過 20 年後

小華總繳了 222,000 元,此後不用再繳保費,終身擁有住院一天 1,000 元保障。

小明為了繼續有保障,持續繳費到續保年齡上限(80歲)總繳保費 196,526 元。

下圖為:0 歲男性,住院一天 1000 元

一樣由小明跟小華的例子來看醫療險,因為小明決定用差額理財方式處理醫療險,假設另行選擇的投資工具,每年有 4% 的報酬率,那小明20年內(0~20 歲)會有住院一天1,000 元的醫療險保障,20 歲過後有存款 34 萬。

日後如果還想繼續有醫療險保障則要選擇「保證續保」實支實付,持續繳費到80歲,總繳保費為 196,526 元,連總繳保費都比終身醫療便宜。

Q:那 80 歲過後終身醫療還是有保障,實支實付沒有怎麼辦?

答:現在國人平均餘命大約 80 歲,實支實付能轉嫁風險到 80 歲,甚至有些現在可以轉嫁到 85 歲,時間那麼長,好好存錢學習理財,理財包含「開源」與「節流」,是有很大機會可以存下一筆錢用來風險自留。

四、定期一次給付型癌症 vs 終身一次給付型癌症

小明與小華,兩人皆為 0 歲,需求一次給付癌症 100 萬。

小明選擇定期,保額100 萬,定期一次給付型癌症,年繳保費為自然費率(會隨著年齡增加保費)。

小華選擇終身,保額100 萬 20 年期一次給付型癌症,年繳 10,100 元。

經過 20 年後

小華總繳了 202,000 元,此後不用再繳保費,終身擁有 100 萬保障。

小明為了繼續有保障,持續繳費到續保年齡上限(85歲)總繳保費 1,163,410 元。

下圖為:0 歲男性,一次給付癌症 100 萬

一樣由小明跟小華的例子來看癌症險,因為小明決定用差額理財方式處理癌症險,假設另行選擇的投資工具,每年有 4% 的報酬率,那小明20年內(0~20 歲)會有一次給付癌症險 100 萬保障,20 歲過後有存款 30 萬。

日後如果還想繼續有一次給付癌症險保障則要選擇「保證續保」保單,並持續繳費到85歲,總繳保費為 1,163,410 元。

Q:哇!定期總繳保費 1,163,410 ,這樣不就是買了 100 萬保障繳費 100 多萬,自己賠自己?

答:以上面的圖片來看如果差額理財,每年4%報酬率,到 55 歲時存款就會有 100 萬,屆時就可以自行選擇是否要將這 100 萬的癌症風險轉嫁給保險公司,或著選擇風險自留。

上的例子可能有人覺得不公平,哪有人 0 歲就開始投資的,的確很少人 0 歲就開始投資的,但差額理財跟時間是有關係的,當年齡越輕,效果就會越佳,隨著年齡越來越大效果就越差。

請參考複利公式,其中n也可代表年數,當n越大越可以放大利率效果。

- 複利的計算公式:S = P(1 + i)^n,其中P代表本金,n代表期數,i代表利率,S代表本利和。

Q:那 30 歲過後買定期險轉嫁癌症風險值得嗎?

答:先看下圖

下圖為:30 歲男性,一次給付癌症 100 萬

30 歲開始買一次給付型癌症,如果都不投資,單純繳費,保費要繳到 66 歲過後才會超過終身保單,如果每年有 4% 報酬率,那可以繳費到 83 歲。

不是每個人每年都可以有 4% 報酬率,這樣還不如把風險轉嫁給保險公司,這是一個想法。

另一個想法

假如 55 歲罹患癌症,每年都有 4% 報酬率,那會有 100 萬癌症理賠金 + 存款 51 萬。

國人平均餘命 80 歲, 可以持續有保障到 83 歲算不算終身呢?

Q:那 60 歲過後買終身好?還是定期好?

答:一樣先看下圖

下圖為:60 歲男性,一次給付癌症 100 萬

答:首先 60 歲這張終身癌症只能買 15 年期,所以 15 年內要繳完所有保費。如果都不投資,單純繳費,保費要繳到 77 歲過後才會超過終身保單,如果每年有 4% 報酬率,那可以繳費到 78 歲。

國人平均餘命是 80 歲不知道還記不記得?

77 歲很接近 80 歲了,風險不是可以完全轉嫁的,多少還是會有無法轉嫁的。

買定期險,如果70 歲罹患癌症,每年都有 4% 報酬率,那會有 100 萬癌症理賠金 + 存款 18 萬。可以省下保費,並拿到 100 萬癌症理賠金,這是定期險的優勢,在保費還未超過終身保費時可以省下保費並拿到理賠金。

但60歲才買一次給付癌症幾乎無解,不管定期或終身,年繳保費太高,沒有資產越老越繳不出來,60歲以後唯一能做的就是好好照顧自己的身體!

五、定期失能 vs 終身失能險

小明與小華,兩人皆為 0 歲,需求失能一次金 100 萬 + 失能扶助月給付 2 萬。

小明選擇定期,定期失能一次金 100 萬 + 失能扶助月給付 2 萬,年繳保費為自然費率(會隨著年齡增加保費)。

小華選擇終身,保額100 萬 20 年期終身不還本失能險(失能一次金 100 萬 + 失能扶助月給付 2 萬),年繳 8,600 元。

經過 20 年後

小華總繳了 172,000 元,此後不用再繳保費,終身擁有失能一次金 100 萬 + 失能扶助月給付 2 萬。

小明為了繼續有保障,持續繳費到續保年齡上限(70歲)總繳保費 327,048 元。

下圖為:0 歲男性,失能一次金 100 萬 + 月給付 2 萬 (需依失能等級)

日後如果還想繼續有失能險保障則要選擇「保證續保」保單,並持續繳費到 69 歲,總繳保費為 327,048元。

Q:那 70 歲過後終身失能還是有保障,定期失能沒有怎麼辦?

答:差額理財的策略,是將保費差額進行投資,故若在 65 歲退休時,還無法自行風險自留,可能是自己理財方面出現問題,跟保險是兩個問題。

在失能險方面,在 65 歲應該要存下至少 340 萬,因國人平均失能年數約為 7.3 年,月給付 2 萬 * 12(月)* 10(年)+ 一次金 100 萬 ≒340 萬。(月給付抓的剛剛好會有風險,故以10年計算)

這樣看來就算年報酬率 5% 也無法用差額存下 340 萬,所以失能險是唯一建議買「終身」並且「不還本」的商品。

Q:越老越適合買終身失能險嗎?

答:先看下兩張圖 30 歲、60 歲買終身失能 20 年期

下圖為:30 歲男性,失能一次金 100 萬 + 月給付 2 萬 (需依失能等級)

下圖為:60 歲男性,失能一次金 100 萬 + 月給付 2 萬 (需依失能等級)

這兩個例子(30 歲男性與 60 歲男性),一樣想要在退休 65 歲時存下 340 萬,將風險自留,難度太高,年劃報酬率要高於 8%以上。

但這樣不是推薦一定要買終身失能險,定期失能險還是有它的優勢,在沒有能力負擔保費的情狀下,定期就是你最好的選擇,先保近在保遠,現在生活都過不下去了,還想到以後?

終身險還有一個問題,能不能持續繳費到期滿(20 年),如果不能那還不如買定期。

六、定期意外險 vs 還本意外險

小明與小華,兩人皆為 0 歲,需求意外險死殘 100 萬。

小明選擇定期,保額100 萬,定期意外險,年繳保費為 1,554 元(依照職業類別)。

小華選擇還本,保額100 萬 20 年期還本意外險,年繳保費 39,000 元(通常 1~4 類同費率)。

經過 20 年後

小華總繳了 780,000 元,繳費期滿後退還所繳保費* 1.03、1.06(依契約約定),並且保障終身(通常)。

小明為了繼續有保障,持續繳費到續保年齡上限(75歲)總繳保費 116,550 元。

下圖為:0 歲男性,職業等級 1 ,保額 100 萬

(一)還本型不會比較好

還本型意外險,繳費期滿後,通常會有一筆滿期金,並且保障終身,滿期金額通常有「總繳保費」或是「保額」的1.0X倍,但真的划算嗎?

還本意外險,每年需繳保費 39,000 元,繳滿20年可領回總繳保費的 1.03 倍滿期金,等於803,400元;一般意外險,年繳保費 1554 元,保費差額為 37,446 元(39,000-1554)。

假設每年有 1% 的報酬率。差額過了 20 年後複利會有 832,769 元。比起保險公司滿期還本的金額還多出了 29,369 元。

(二)中途解約可能會損失本金

還本型意外險通常是終身,或繳費20年期的定期保險,在繳費期間解約,只能拿回解約金而已。解約金都會低於所繳保費,若是中途沒有能力繼續繳費,又已經繳費 10 年,解約金會低於 390,000 元,想要解約金等於所繳保費大約都要持續繳費 15 年以上,得不償失!

(三)造成保費排擠效應

每個人每年繳的保費都有預算,正常 30 歲小資族,一年保費 4 萬左右可以做到基本保障,但一個還本意外險就佔保費 3.9 萬,剩下一千元能買什麼保單,想要再買醫療、癌症、失能,就必須再增加預算。

(四)資金現金流受限

因為中途解約可能會損失本金,所以如果臨時急需用錢。買一年一期的意外險,銀行可以還存著差額幾十萬應急,但因為買了還本意外險資金卡在保險上面,造上現金流受到限制,反而可能去信用貸款。

七、BTID有缺點!!!

(一)投資有風險

投資有賺有賠,不是想好要差額理財就可以持續、每年、達到報酬,讓年劃報酬率達到自己預期的,每個人的風險耐受程度不同,想要差額理財,就必須保守在保守。因為保險是人生很重要的一塊,一點失誤都不行,一失誤到了 60 歲以後,沒有保險又沒有資產,那就必須自己承擔風險,但個人的力量有限往往做不到,所以需要透過保險,結合眾人的力量,在事故發生時可以減輕負擔。(一根筷子容易折斷,一把筷子就不容易折斷)

(二)個人紀律不易實行

1.想要在 0 歲就實行差額理財,代表是幫小朋友買保險,小朋友長大後真的會懂當初,爸爸媽媽的規劃用意嗎?

如果不能,那勢必無法持續執行下去。

2.如果是成年人,懂了真的能做到?

紀律聽起來很容易,做起來很難!想要差額理財成功,就必須清楚地知道,我現在不做將來老了,我會沒有資產,我會沒有保險保障,只能靠「他力」如:家人幫助、社會救助。

八、結論

不管終身或定期險,都會受通貨膨脹影響,故此試算沒有考慮通貨膨脹。

差額理財是一種選擇,如果成功執行效果將是老年時身上有一筆錢,少說幾百萬,用來風險自留,若沒有風險發生,一輩子健健康康,還可以把錢拿來,完成年輕未完成的夢想,或留下給家人,讓他們可以過上更好的生活。

該怎麼做才好,可以想想看,用年期險 cover 到 65歲退休,差額進行理財。或直接買終身險都看個人的財商決定。(某些險種真的定期好很多)

這篇文章寫了好久,相信看到能看到這裡的人也累了!內容可能有錯誤的地方,如有發現請告知修改。希望這篇文章對你有所幫助!

成人保單建議規劃

兒童保單建議規劃

實支實付選購該注意什麼?

保險怎麼買??-簡介人身保險有哪些

買保險誠實告知很重要-不誠實保險公司可以不理賠!

保單健檢為什麼要那麼多資料?

喜歡請加入粉絲團、點讚、分享,或在下方留下問題與想法,幫助其他有相同問題的人,感謝您!!

全站熱搜

留言列表

留言列表